เรื่องโดย

จรัสฤทธิ์ อรรถเวทยวรวุฒิ

กรรมการผู้จัดการ บริษัท เอไอเอ็ม รีท แมนเนจเม้นท์ จำกัด

ด้วย วัตถุประสงค์ที่แตกต่างกัน ด้วยสภาวะทางเศรษฐกิจ และด้วยสถานการณ์ของตลาดทุนที่ไม่เหมือนกัน PFPO หรือ กองทุนรวมอสังหาริมทรัพย์ จึงไม่ใช่เครื่องมือทางการเงินเชิงพาณิชย์ที่ดี่ที่สุดสำหรับการระดมทุนในธุรกิจอสังหาริมทรัพย์ของเจ้าของทรัพย์สิน นักลงทุนสถาบันและรายย่อยอีกต่อไป ด้วยข้อจำกัดหลักๆ หลายๆ เรื่องของ PFPO ยกตัวอย่างเช่น

- ประเภทของทรัพย์สินที่ถูกจำกัดในการลงทุน โดย PFPO นั้นมีการจำกัดประเภทของทรัพย์สินที่สามารถลงทุนได้อยู่แค่ 8 ประเภท คือ อาคารสำนักงาน อาคารศูนย์การค้า อาคารโรงงานให้เช่า อาคารคลังสินค้า อาคารที่พักอาศัย โรงแรม ศูนย์ประชุมหรือศูนย์นิทรรศการ ศูนย์จำหน่ายสินค้าขนาดใหญ่ หรือสิ่งก่อสร้างอื่นที่ สำนักงาน ก.ล.ต. กำหนด

- สัดส่วนการกู้ยืมเงินและลำดับการชำระหนี้ ซึ่ง PFPO สามารถกู้ยืมเงินได้เพียงแค่ 10% ของมูลค่าทรัพย์สิน การที่ไม่สามารถก่อหนี้ในระดับที่เหมาะสมอาจส่งผลกระทบต่ออัตราผลตอบแทนที่ไม่จูงใจนักสำหรับเจ้าของทรัพย์สินและนักลงทุน

- ผู้จัดการกองทุนต้องเป็นสถาบันการเงิน (บริษัทหลักทรัพย์จัดการกองทุน) เท่านั้น ผู้ที่จะบริหาร PFPO ได้ต้องเป็นบริษัทหลักทรัพย์จัดการกองทุนเท่านั้น ในกรณีนี้บุคคลที่บริหารกองทุนซึ่งคือสถาบันการเงินอาจไม่ใช่บุคคลที่เข้าใจถึงวิธีการบริหารธุรกิจดังกล่าวเป็นอย่างดี จึงอาจเกิดมุมมองที่แตกต่างกันและขาดความทันท่วงทีในการบริหารจัดการทรัพย์สิน

- ไม่สามารถลงทุนทางอ้อมและไม่สามารถลงทุนในทรัพย์สินที่อยู่ต่างประเทศได้ ซึ่งจำกัดโครงการสร้างการลงทุนที่ไม่มีความยืดหยุ่นและโอกาสในการเติบโตของ PFPO

- ไม่สามารถเช่าทรัพย์สินกลับได้ โดยนิติบุคคลเดียวกัน เพื่อป้องกันการเล่นแร่แปรธาตุของเจ้าของทรัพย์สิน และไม่ให้นักลงทุนโดนเอาเปรียบ

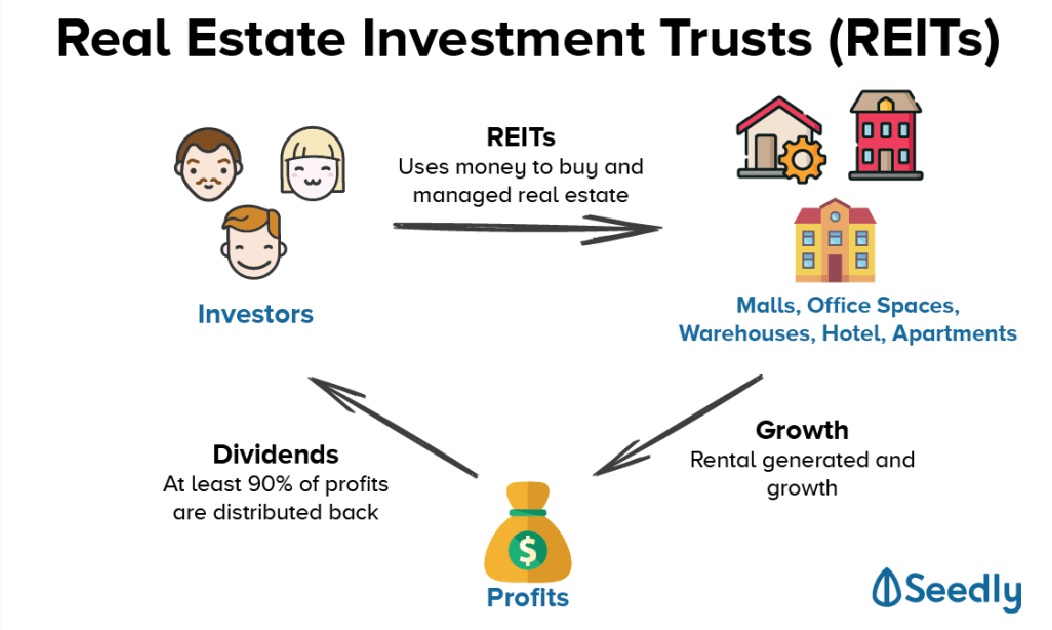

จึงถึงเวลาที่กลไกตลาดทุนบ้านเราต้องมองหาแบบแผนซึ่งเป็นที่ยอมรับในระดับสากล และเป็นเครื่องมือที่ใช้กันอย่างแพร่หลายทั่วโลก นั่นก็คือ REIT (Real Estate Investment Trust) หรือ ทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ โดยเปลี่ยนจากฐานของกองทุนรวมมาเป็นกองทรัสต์

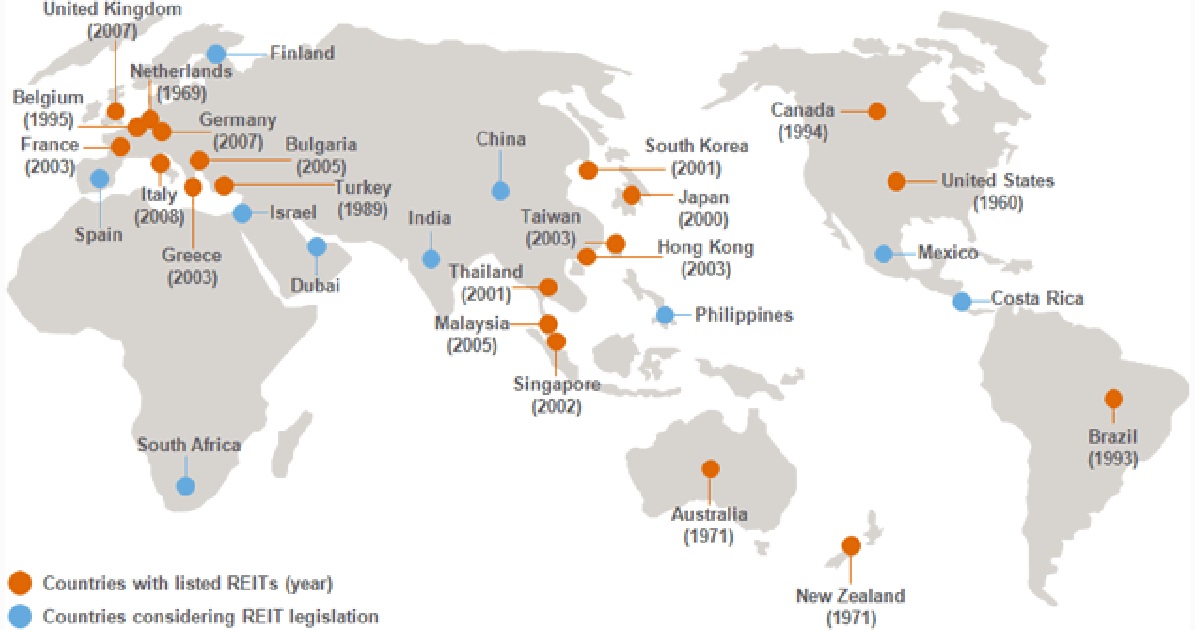

แนวคิดเรื่อง REIT เกิดขึ้นและมีการพัฒนามาอย่างยาวนาน โดยเริ่มต้นในปี 1960 หรือกว่า 6 ทศวรรษ ในประเทศสหรัฐอเมริกา แนวคิดดังกล่าวยังเป็นจุดเริ่มต้นที่ได้รับการยอมรับอย่างแพร่หลายและได้มีการพัฒนาและนำไปปรับใช้ในอีกกว่า 35 ประเทศทั่วโลก

ณ วันนี้เราจึงต้องยอมรับว่า ต้องมีการปรับเปลี่ยนกลไกต่างๆ เพื่อสร้างการแข่งขันในเชิงพาณิชย์ให้ได้มากขึ้น และสามารถผลักดันเศรษฐกิจและตลาดทุนของเราให้เดินไปเทียบเคียงกับสากลให้ได้

REIT จึงเริ่มเข้ามามีบทบาทมากขึ้นในตลาดทุนบ้านเรา ซึ่งการกำหนดกฎเกณฑ์เพื่อคลายข้อจำกัดของ PFPO ให้ตอบโจทย์ในเชิงพาณิชย์ได้มากขึ้น และการผลักดันให้ REIT เกิดขึ้นนั้นก็หลีกเลี่ยงไม่ได้ว่า PFPO จะต้องถูกคุมกำเนิดโดยไม่อนุญาตให้สามารถออกหน่วยลงทุนเพิ่มสำหรับการซื้อทรัพย์สินเพิ่มได้ อีกทั้งมีการปรับลดผลประโยชน์ของค่าธรรมเนียมและภาษี โดยข้อกำหนดทั่วไปของ REIT มีดังต่อไปนี้

- ไม่มีข้อจำกัดประเภทของทรัพย์สินที่ REIT สามารถลงทุนได้

- เจ้าของทรัพย์สินสามารถถือหน่วยทรัสต์ได้ถึงไม่เกิน 50%

- REIT สามารถกู้เงินได้ไม่เกิน 35% กรณีไม่มีการจัดอันดับความน่าเชื่อถือ (Credit Rating) และสามารถกู้เงินได้ถึง 60% กรณีมี Credit Rating ที่สูงกว่าระดับ Investment Grade หรือสูงกว่า BBB+ ขึ้นไป

- ผู้จัดการกองทรัสต์ ไม่จำกัดอยู่แค่สถาบันการเงิน แต่ต้องได้รับการอนุมัติใบอนุญาตจากสำนักงาน กลต.

- เงินปันผลที่นักลงทุนได้รับจาก REIT ต้องเสียภาษีเงินได้

- สามารถลงทุนทางอ้อมผ่านบริษัทฯ และสามารถลงทุนในทรัพย์สินที่อยู่ต่างประเทศได้

- สามารถลงทุนในทรัพย์สินที่อยู่ระหว่างก่อสร้างได้แต่ต้องไม่เกิน 10% ของมูลค่าทรัพย์สินรวม

ถึงแม้ REIT จะตอบโจทย์เรื่องข้อจำกัดหลักๆที่กล่าวมาข้างต้นได้ดีกว่า แต่ก็ไม่ได้หมายความว่า REIT นั้นจะดีกว่า PFPO ทั้งหมด โดยสิ่งที่จะต้องแลกมา คือ ผลประโยชน์ทางภาษีที่น้อยลง กล่าวคือ เงินปันผลของ REIT จะต้องถูกนำไปคำนวณภาษีเงินได้ ในขณะที่เงินปันผลของ PFPO นั้นได้รับการยกเว้นภาษี แต่ภาษีเงินได้ที่ได้รับการยกเว้นนั้น จำกัดแค่สำหรับในส่วนของนักลงทุนสถาบันเท่านั้น นักลงทุนรายย่อยอย่างเราๆจึงไม่ได้รับผลกระทบใดๆจากการปรับเปลี่ยนโครงสร้างภาษีนี้

ทิ้งท้ายก่อนจบตอนนี้ จะเห็นว่า ถึงแม้ข้อจำกัดต่างๆของ PFPO ถูกกำหนดขึ้นจากมุมมองด้านการปกป้องผลประโยชน์ของผู้ถือหน่วยลงทุนเป็นสำคัญ จนทำให้บางครั้ง PFPO มีการเคลื่อนไหวที่ค่อนข้างช้า แต่ในความเข้มงวดนี้ก็ยังมีช่องว่าง และการฉวยโอกาสของผู้ที่ตั้งใจที่จะใช้ช่องว่างเอาเปรียบนักลงทุน เพื่อหาผลประโยชน์ให้ตนเองและพรรคพวก นั่นแสดงให้อย่างชัดเจนว่า ในที่สุดการมีกฎเกณฑ์ที่เข้มงวดเพียงอย่างเดียวคงไม่พอ ต้องมองย้อนกลับที่ไปแนวคิดและจุดตั้งต้นเดิม คือ “จรรยาบรรณในการประกอบธุรกิจและวินัยทางการเงินโดยคำนึงถึงนักลงทุนเป็นสำคัญ”

ตอนต่อไปเราจะมาพูดถึงกลไกการบริหารกองทรัสต์ REIT ให้ประสบความสำเร็จ ว่ามีปัจจัยอะไรบ้าง